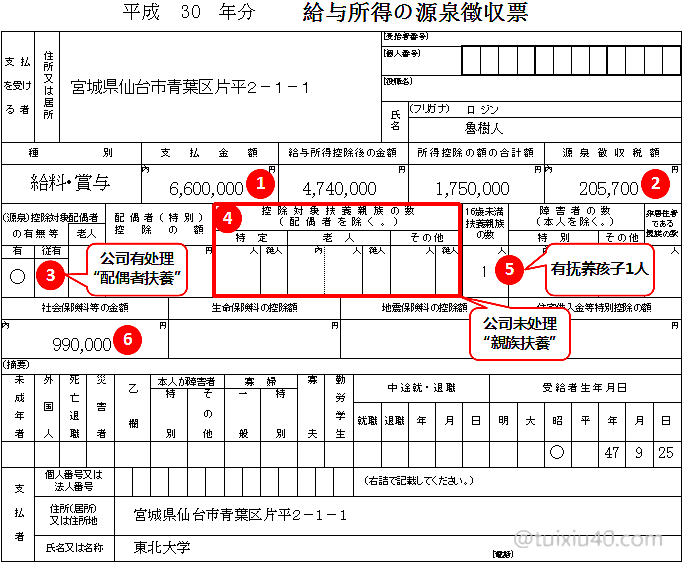

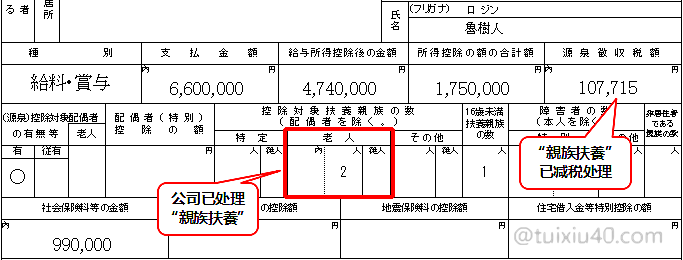

1)“源泉徴収票”

“源泉徴収票”是公司为员工报税后的“完税证明”,从鲁树人的“源泉徴収票”可知:

“源泉徴収票”是公司为员工报税后的“完税证明”,从鲁树人的“源泉徴収票”可知: ②源泉徴収税額——工资中扣除的个税,本次申报就是要退回他多交的税;

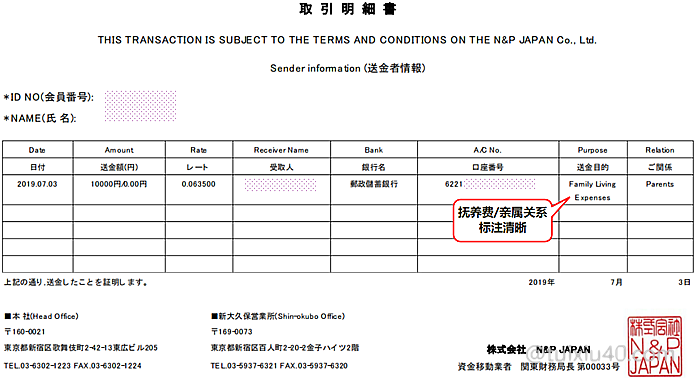

图示为熊猫速汇的“海外汇款单”——它是负担国内亲属生活费的证明。“汇款单”没有金额限制,也不要求提供原件,但一张汇款单只能用于证明“收款人”一个人的扶养。因此鲁树人分别给父母各汇款一次,并准备好了两张“汇款单”。

图示为熊猫速汇的“海外汇款单”——它是负担国内亲属生活费的证明。“汇款单”没有金额限制,也不要求提供原件,但一张汇款单只能用于证明“收款人”一个人的扶养。因此鲁树人分别给父母各汇款一次,并准备好了两张“汇款单”。

注:根据2020年“税制改正大綱”公布的新政——2023年起海外亲属的年抚养费不得低于38万円/人,即向国内亲属的汇款金额不得低于每人38万円。

|

报税项目

|

金额

|

报税证明资料

|

|

①税前年收

|

6,600,000円

|

鲁树人“源泉徴収票”原件

|

|

②工资扣个税

|

205,700円

|

|

|

③工资扣社保

|

990,000円

|

|

|

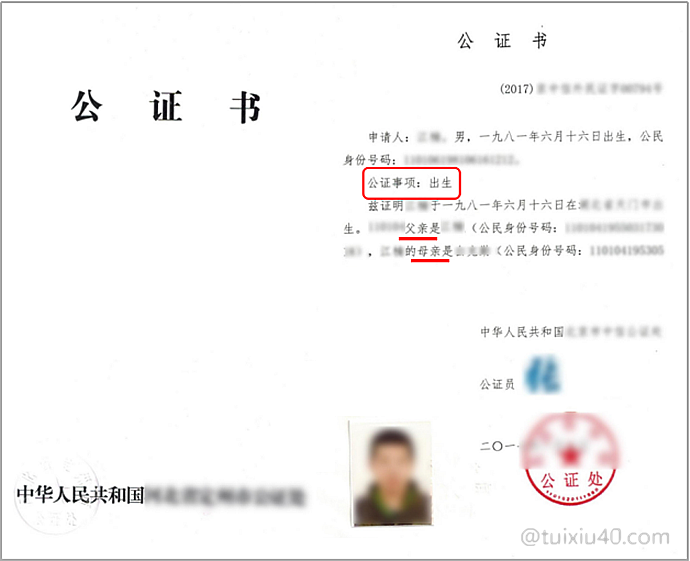

④抚养国内父母

|

—

|

鲁树人“出生公证书”原件,海外汇款单复印件各一张

|

|

⑤抚养配偶/孩子

|

—

|

—

|

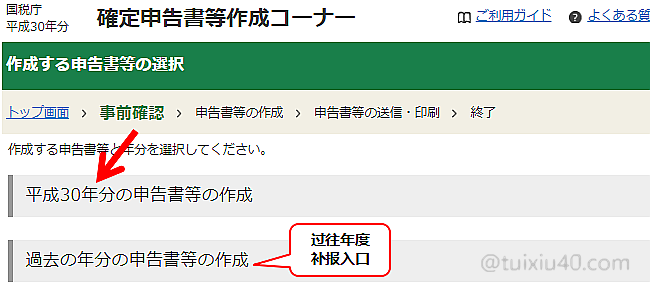

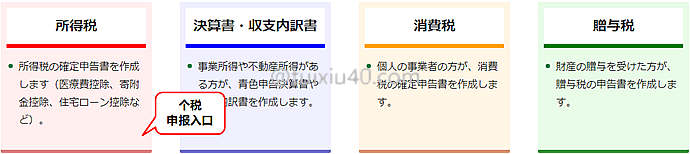

申报开始

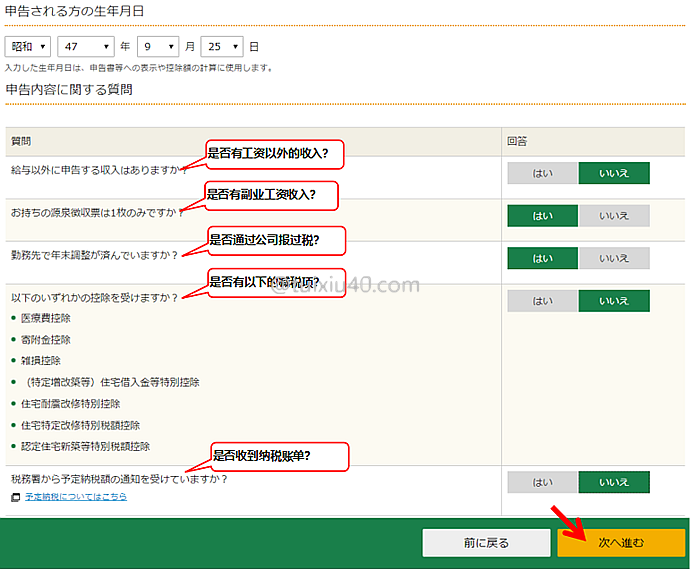

1)いえ:鲁树人只有工资性收入;

1)いえ:鲁树人只有工资性收入;2)はい:鲁树人只有一处工资收入;

3)はい:鲁树人的公司虽然没有给他申报“扶養控除”,但已完成“年末调整”;

4)いえ:鲁树人没有列表中的减税项;

申报前需要回答纳税人目前的报税状态,系统会根据这些回答显示不同的申报页面,因此如实回答即可。点击“次へ”进入申报页面。

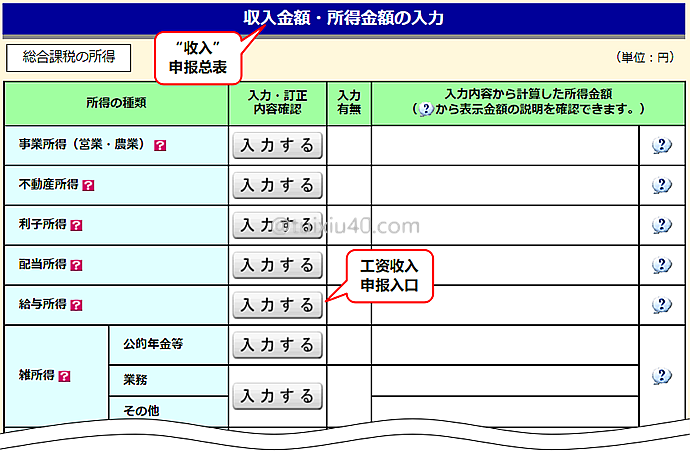

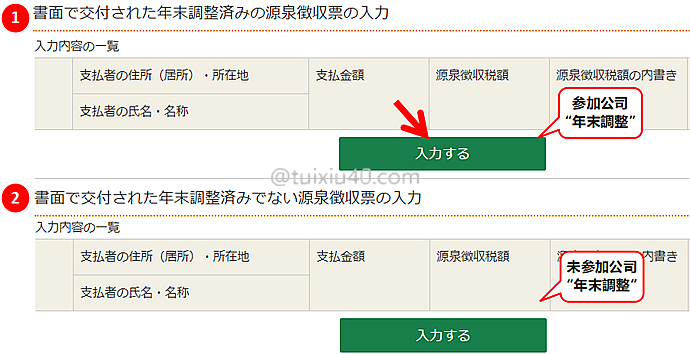

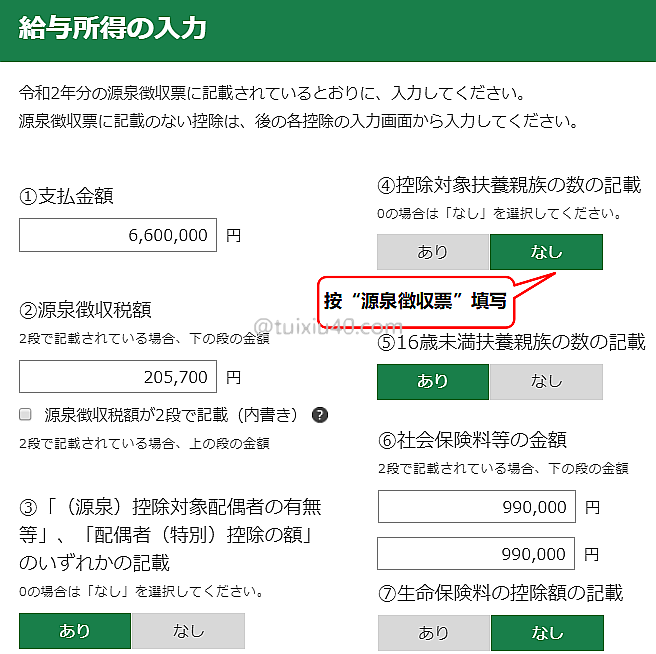

录入数据

申报工资收入有两个入口:一个是参加过公司“年末調整”的,一个是未参加过公司“年末調整”的。示例鲁树人已完成“年末調整”,只是因为公司未申报“扶養控除”,他才不得不自己重新报税。因此这里选择第①项录入工资收入。

申报工资收入有两个入口:一个是参加过公司“年末調整”的,一个是未参加过公司“年末調整”的。示例鲁树人已完成“年末調整”,只是因为公司未申报“扶養控除”,他才不得不自己重新报税。因此这里选择第①项录入工资收入。

这里注意的是:工资收入需要按照公司开具的“源泉徴収票”来录入各项数据。如图所示,鲁树人的公司申报了“配偶者控除”,因此第③项勾选“有”。而第④项扶養親族”公司没有申报,因此这里选“无”即可(不用担心“扶養親族”的申报,它的申报入口并不是在这里)。

这里注意的是:工资收入需要按照公司开具的“源泉徴収票”来录入各项数据。如图所示,鲁树人的公司申报了“配偶者控除”,因此第③项勾选“有”。而第④项扶養親族”公司没有申报,因此这里选“无”即可(不用担心“扶養親族”的申报,它的申报入口并不是在这里)。

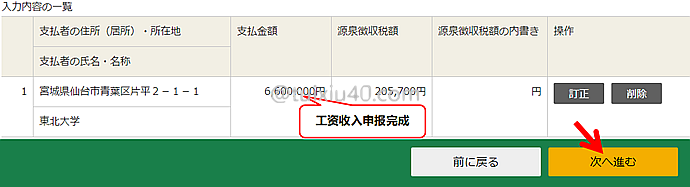

最后填好公司的地址和名称后,点击“次へ”。

最后填好公司的地址和名称后,点击“次へ”。

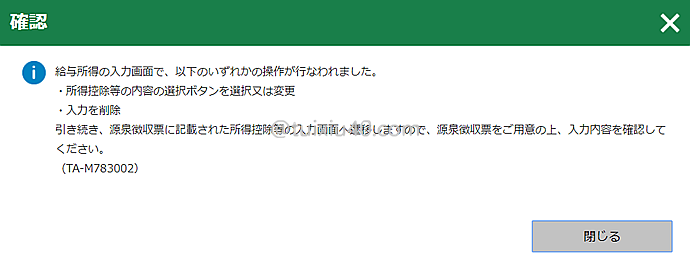

前面因为勾选了“配偶者控除”,因此这里跳出了提示框。关闭它,开始录入“配偶者控除”。

前面因为勾选了“配偶者控除”,因此这里跳出了提示框。关闭它,开始录入“配偶者控除”。

注2:假如公司“年末調整”时提交的扶养配偶年收与实际不符的,“修正申报”也是在这里——按配偶的实际年收填写即可,系统会自动计算税金并多退少补的。

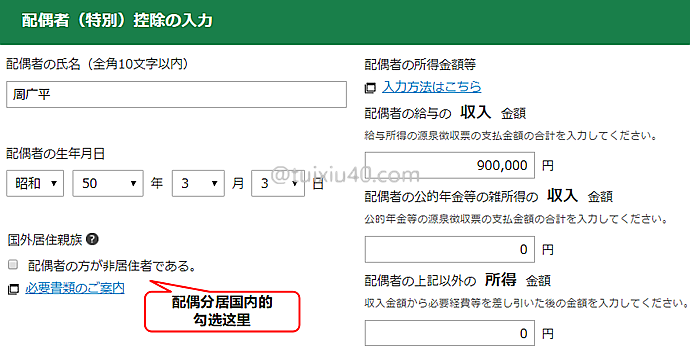

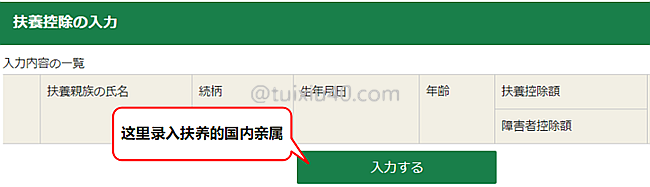

接着就是录入“扶养亲属”的信息。

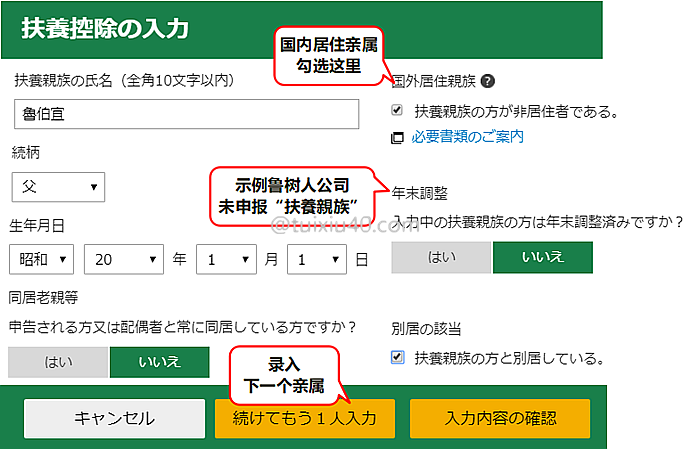

接着就是录入“扶养亲属”的信息。  首先填写鲁树人父亲的信息,别忘记勾选“国外居住親族”和未申报“年末調整”。点击“もう1人入力”,接着录入母亲信息。

首先填写鲁树人父亲的信息,别忘记勾选“国外居住親族”和未申报“年末調整”。点击“もう1人入力”,接着录入母亲信息。

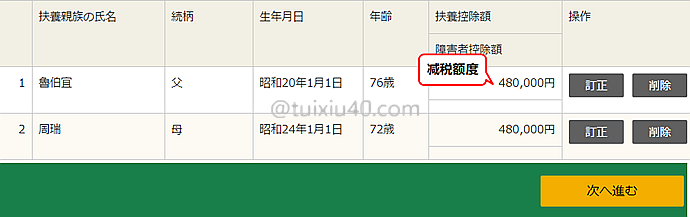

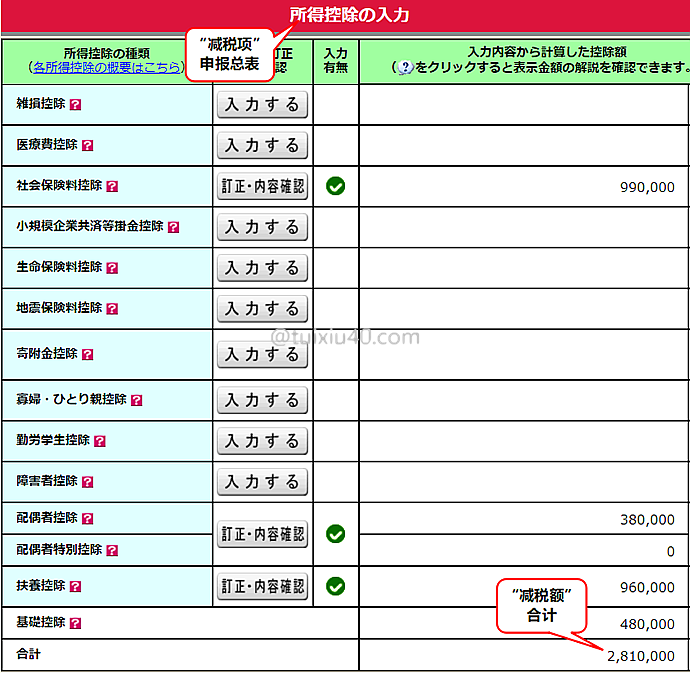

至此抚养亲属的录入完成。如图可见,鲁树人通过抚养国内父亲,为自己多获得了减税额度96万円!点击“次へ”,返回“收入总表”。

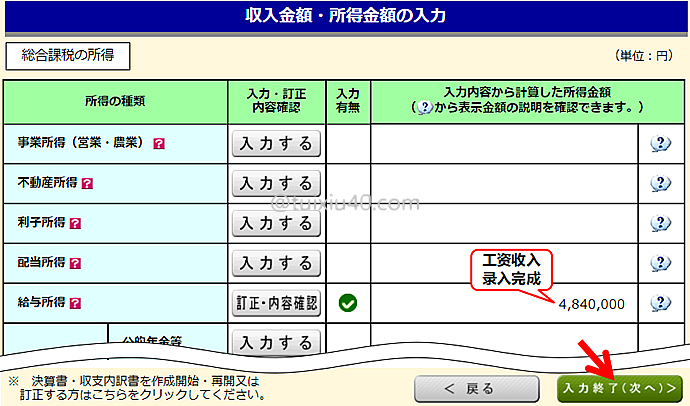

至此抚养亲属的录入完成。如图可见,鲁树人通过抚养国内父亲,为自己多获得了减税额度96万円!点击“次へ”,返回“收入总表”。  这时再看鲁树人的工资收入已经录入完成。点击“次へ”,进入第二张表——“减税项总表”。

这时再看鲁树人的工资收入已经录入完成。点击“次へ”,进入第二张表——“减税项总表”。

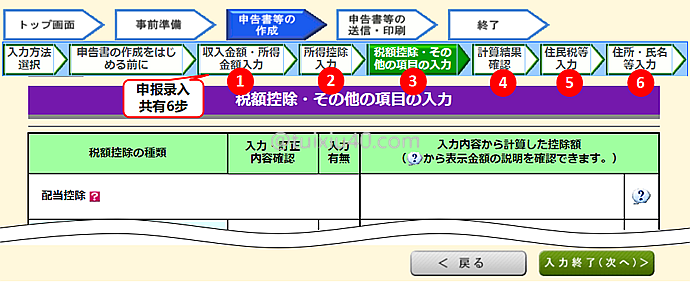

通常我们是用不到“税額控除”的,直接跳过进入下一步“計算結果”。

通常我们是用不到“税額控除”的,直接跳过进入下一步“計算結果”。

这里补充一点:录入数据一共分六步。在页面顶部有当前状态的提示。其中第一步“收入”和第二步“控除”是最重要的两步。

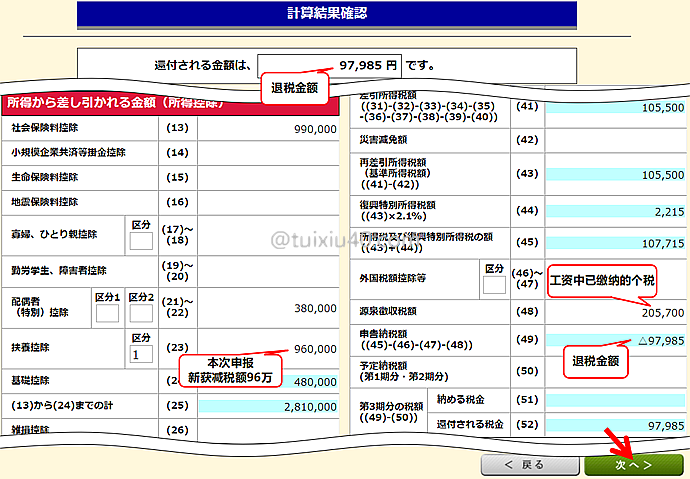

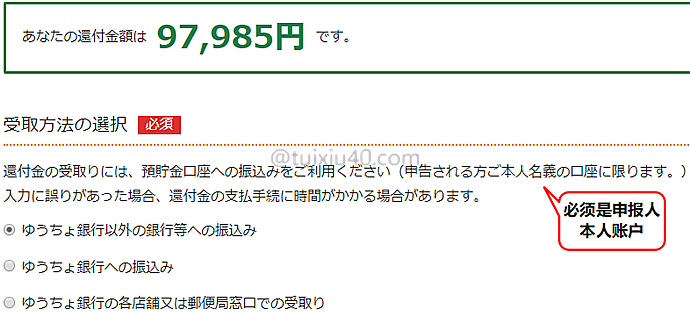

“計算結果”是一个数据汇总页——收入与减税申报数据都在这里。鲁树人因申报了父母的“扶養控除”,共多获得减税额96万,这帮他从已缴纳的个税(205,700)中,退回税金97,985円!

“計算結果”是一个数据汇总页——收入与减税申报数据都在这里。鲁树人因申报了父母的“扶養控除”,共多获得减税额96万,这帮他从已缴纳的个税(205,700)中,退回税金97,985円!

申报完成

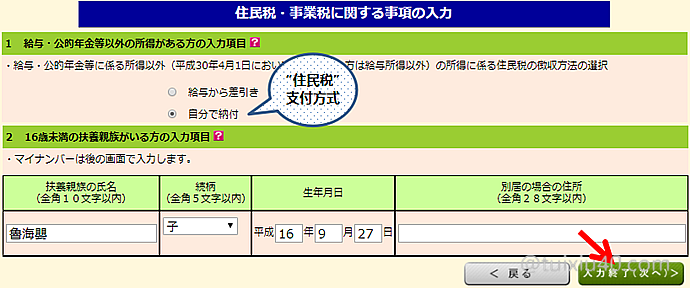

注1:日本很多地区“住民税”也支持信用卡支付,但因为有手续费,就不推荐了。

注2:有16岁以下抚养孩子的,在这里填写孩子个人信息。孩子分居国内的,还需另外提交相关证明——孩子出生公证书和海外汇款单(用于证明扶养事实)。

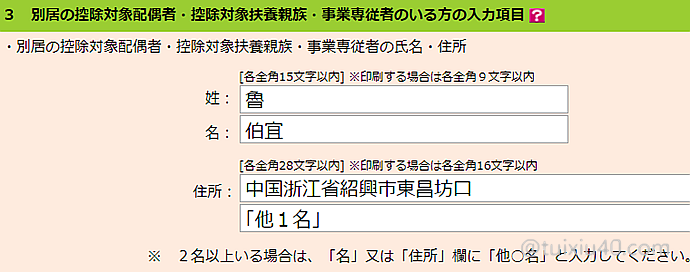

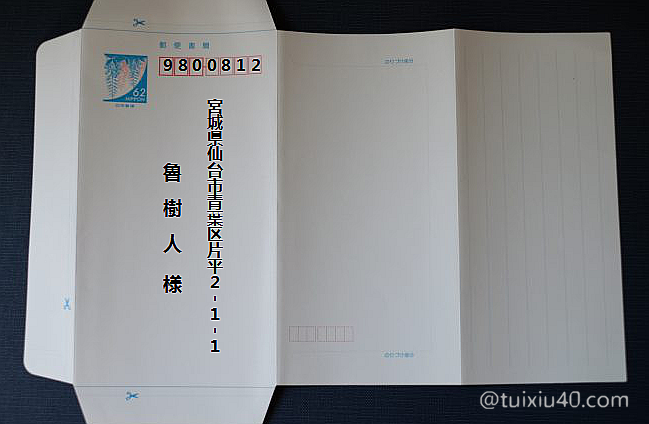

接着填写国内扶养亲属信息,扶养人数2人以上的,在地址栏标注“他1名”即可。

接着填写国内扶养亲属信息,扶养人数2人以上的,在地址栏标注“他1名”即可。

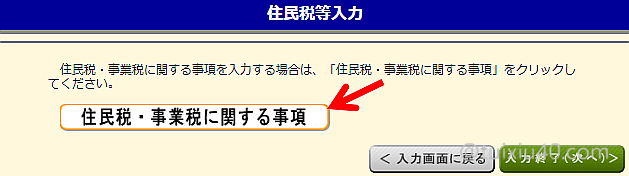

这里你也许会问,这些信息前面不是已经录入过了吗?为什么还要重复一遍呢?——因为前面是“所得税”申报,而这里是“住民税”申报,这两个税的管理机构是不同的。

这也引出了另一个话题,“退税申报”其实是有两笔减税的:一笔是前面演示的所得税,而另一笔是住民税。但因为这两者的账期不同,我们感受到的减税效果非常不同。所得税是“直接退税”——通常申报后一个月就能收到退税了。而住民税的账期是晚一年的,因此它是“次年减税”——申报后6月份工资起住民税减少。正因为住民税的减税效果不明显,因此很多人对它不注意,其实它的减税效果可比所得税大多了。以鲁树人为例:他新增“扶养亲属”减税额为96万,按住民税率10%计算,减税金额就是9.6万円!

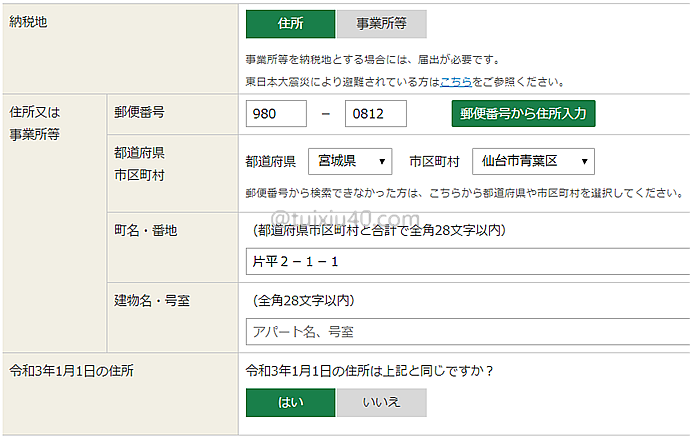

说回来,“住民税”相关信息录入完成后,接下来就是填写银行账户信息用于接收退税。点击“次へ”,填写报税人的个人信息。

说回来,“住民税”相关信息录入完成后,接下来就是填写银行账户信息用于接收退税。点击“次へ”,填写报税人的个人信息。

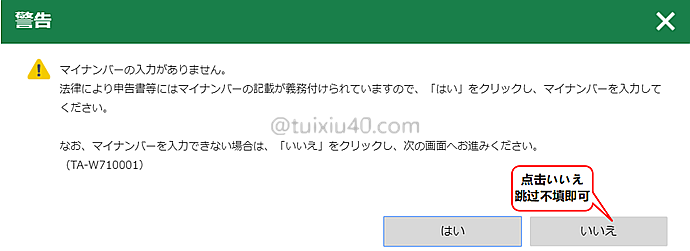

鲁树人的父母因为没有填写“个人编号”,所以跳出了报错提示框,点击“いいえ”即可跳过它!

鲁树人的父母因为没有填写“个人编号”,所以跳出了报错提示框,点击“いいえ”即可跳过它!邮寄提交

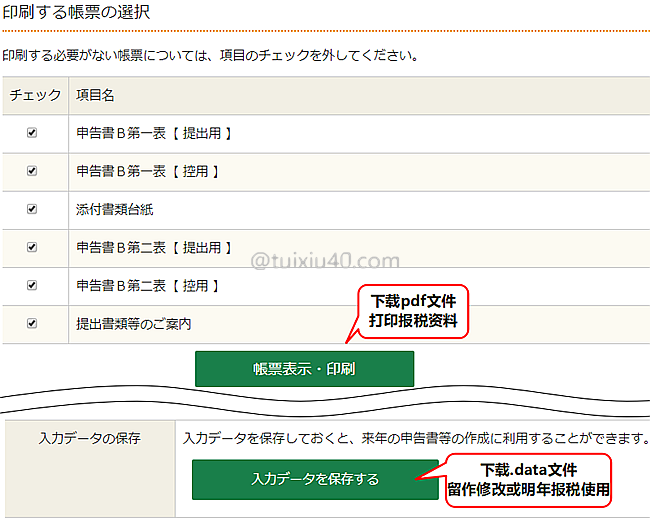

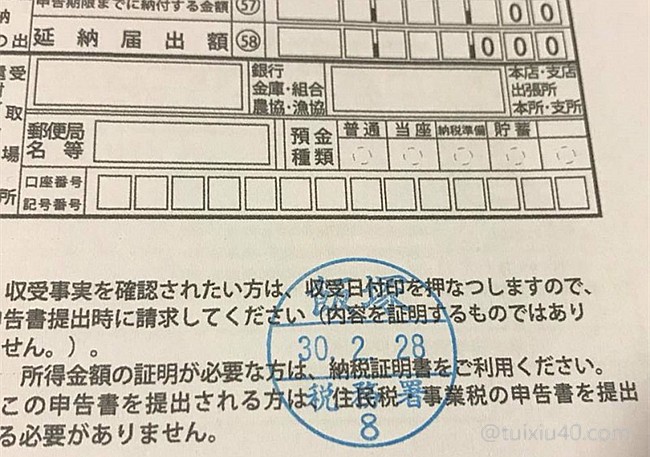

1)打印文档

在申报操作的最后一步是保存并打印申报文档,点击“帳票表示・印刷”下载pdf文件后,打印全部6份文档(申报内容不同,表格份数也略有不同):

在申报操作的最后一步是保存并打印申报文档,点击“帳票表示・印刷”下载pdf文件后,打印全部6份文档(申报内容不同,表格份数也略有不同):|

表格

|

用途

|

邮寄税务署

|

|

①申告書B第一表

|

报税用申报表1

|

邮寄

|

|

②添付書類台紙

|

用于粘贴相关证明资料

|

邮寄

|

|

③申告書B第二表

|

报税用申报表2

|

邮寄

|

|

④申告書B第一表【 控用 】

|

用于取得申报回执

|

邮寄

|

|

⑤申告書B第二表【 控用 】

|

用于自己留存

|

—

|

|

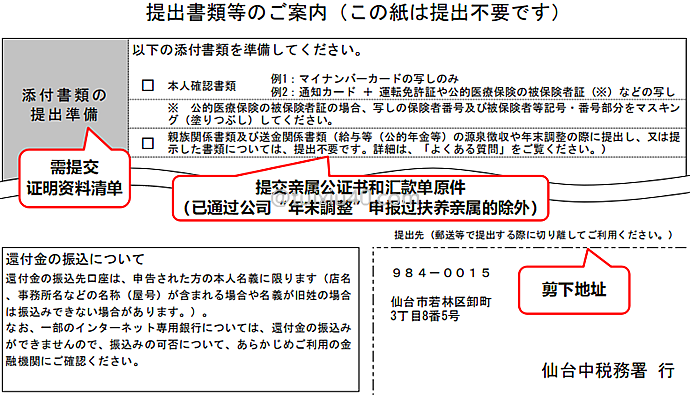

⑥提出書類等のご案内

|

需提交的证明资料清单

|

—

|

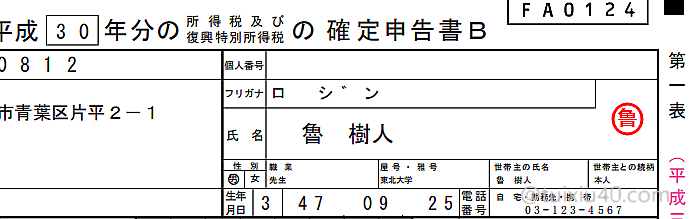

申告書B第一表:盖报税人的人名章。

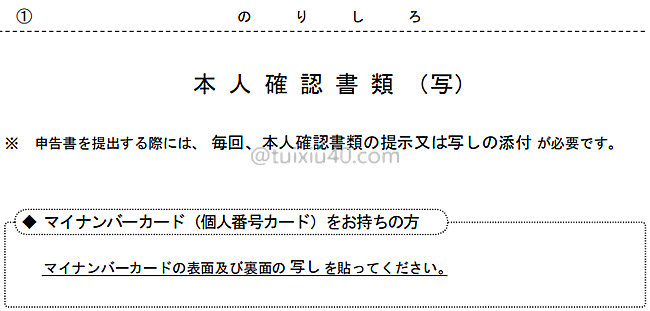

申告書B第一表:盖报税人的人名章。 添付書類台紙 :这张台纸是专门用来粘贴个人编号卡”的,将它正反面复印件剪成两个“豆腐块”,整齐的粘贴在指定位置。“海外汇款单”等其他证明资料,可以粘在它的背面或另附A4纸。

添付書類台紙 :这张台纸是专门用来粘贴个人编号卡”的,将它正反面复印件剪成两个“豆腐块”,整齐的粘贴在指定位置。“海外汇款单”等其他证明资料,可以粘在它的背面或另附A4纸。 提出書類等のご案内:这个是在提醒我们需要提交的“证明资料”。确认资料齐全无误后,最后剪下申报税务署的地址,贴到邮封上即可。

提出書類等のご案内:这个是在提醒我们需要提交的“证明资料”。确认资料齐全无误后,最后剪下申报税务署的地址,贴到邮封上即可。

有注意到注释吗?已通过公司申报过“扶养亲属”的,无需再提交证明资料。假设“年末調整”时,鲁树人的公司为他处理了中国父母的抚养申请,但他又因为其他事由需要申报,这时他就只需要申报“扶養親族”的相关信息,无需再提交相关证明了。注意:这里所说的无需提交证明,不代表可以不申报“扶養親族”。“確定申告”是终极报税方式,需要全面申报。假如落掉任何一个已申报的项目,都会影响最后的税负。

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

请问小武爸爸 亲属关系证明书开具的时间有限制吗?比如说确定申告的3个月之内。

没有时效要求。

小武爸爸,您好,我想问一下我平时有打工,打工的地方也会有源泉征收票,打工的地方也会报税,是不是一起提交比较好呢?

就我的经验看,日企对正式员工的报税都嫌麻烦,对兼职人员就更是流于形式了。因为建议还是自己去报税比较好。告诉老板自己报税,不需要“年末调整”即可,但记得要收入证明“源泉徴収票”哦,否则无法报税。

你好,请问一下我的源泉票已经有母亲的减免了,再补充申请的话只需要写父亲还是父母都要写呢,谢谢

对的,都要申报。而且不仅是“亲属扶养”,所有收入和减税项目都要重新申报,因为“確定申告”需要全面报税。

谢谢,那到时候寄材料父母的证明,汇款单都要寄吧

对的,要重新提交。

智障公司管我要父母的个人番号,算了,还是自己报税吧。

好无语。。。这要么是无脑,要么是刁难。

想问下,如果当年没有报上抚养控除的话,之后几年能补上去么?

5年内可以补,前提是有当年的汇款证明。

小武他爸,我看到国税厅官网上,平成31年4月1日以後の申告書の提出の際、源泉徴収票等の添付が不要となりました。请问现在报税是不是不需要源泉徴収票了。

对的,是不需要提交了,但没有可报不了税。可“免除提交”的报税证明,我汇总在这里。

不好意思,现在官网的申请格式好像不一样了,录入方式变成了四种,还需要回答一些问题。看了一下不是太懂,能不能请您教一下,感谢

我先把你说的入口部分修改了,请参考。

这次国税改版不小,其他部分我需要一点时间全面更新,完成后会在SNS上通知大家。

不好意思,想问一下如果父母的汉字打不出来用英文填写可以吗?还有就是父母改名了,应该如何证明亲子关系?亲子关系的文件上面还是原来的名字,是否需要提交改名文件?

无论用什么,以下三份资料中的名字需要保持一致:

1)报税申报的亲属名;2)公证书的亲属名;3)送金收款人的亲属名

小武爸爸您好。今天是2021/3/6号,如果今天汇款给国内父母,可以做令和2年的抚养家族控除的汇款证明吗?或则说 令和2年的抚养家族控除的汇款一定要在2020/1/1~2020/12/31号之间汇款呢?

汇款不能跨年哦。。。令和2年的抚养家族控除必须用2020年的汇款。