小武,很多日本工薪族对自己交了多少税,既不了解,也不关心。这主要因为他们习惯了被公司“圈养”,从“给料”到交税,从生老到病死,全部交给了公司,但同时也就意味着放弃了自己的权利,自然拿到“被睡后”的工资,也不会有一丝不快,一切好似天经地义。

在这个变化越来越快的世界里,再优秀的公司也很难持续10年以上,再伟大的公司也可能说倒就倒。如果还像过去传统工业时代那样,把自己的人生与公司捆绑,风险都是巨大的。我们自己的人生还是要自己来掌握,上班只不过是追求自我人生的手段而已,绝对不是人生的终点。

如果对被税了多少都漠不关心,如果对起码的避税知识都无心了解,那才是真正的“社畜”。假如你想掌握自己的人生,假如你想了解最基础的税务知识,就从读懂“源泉徴収票”开始。

每年12月,是工薪族“年末调整”的日子,公司根据年收以及申报的减税项,计算员工最终需要缴纳的社保和税费。工薪族收到的“源泉徴収票”,就是由公司代扣代缴税费后的完税证明。

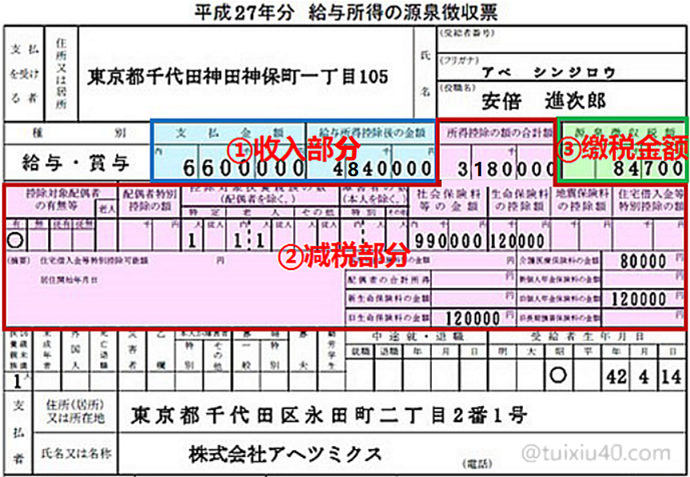

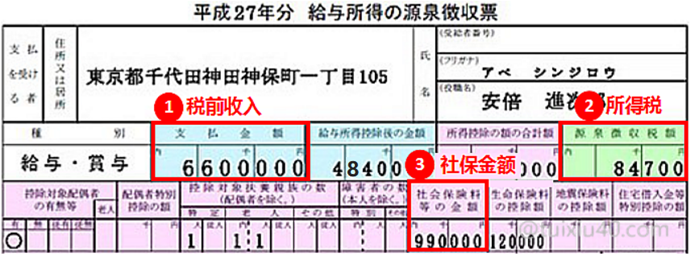

图示为“安倍”的源泉徴収票(抚养有妻子、19岁儿子和70岁老母),它由三个部分组成:

1)蓝色区:收入部分;2)紫色区:减税部分;3)绿色区:缴税金额;

必看的数据:税前收入是多少

①【支払金額】就是我们面试时,和公司谈的税前收入。也是我们通常说的“年收入”。

●图示“安倍”的“①支払金額”税前收入即为660万円。

●图示“安倍”的“①支払金額”税前收入即为660万円。

②【給与所得控除後の金額】就是“所得金额”,它是被征税的对象。

給与所得控除後の金額=①ー給与所得控除

“給与所得控除”是税务给予工薪族专享的工资减免额度(2020年):

| 支払金額(税前工资) | 給与所得控除額 | |

| 180万円以下 | 収入金額×40%-10万円(不足55万円的,按55万円抵扣) | |

| 180万~360万円以下 | 収入金額×30%+8万円 | |

| 360万~660万円以下 | 収入金額×20%+44万円 | |

| 660万~1000万円以下 | 収入金額×10%+110万円 | |

| 1000万超 | 195万円(上限) | |

●示例安倍的“給与所得控除”=660万円×20%+44万円=176万円;

“②給与所得控除後金額”即为484万円(660万ー176万)。

“②給与所得控除後金額”即为484万円(660万ー176万)。

最关心的数据:交了多少个税

③【所得控除の額の合計額】就是各种减免金额“所得控除”的合计。每个家庭情况不同,可获得的减免金额也不同。这个金额越大,我们的个税负担就越低。

●示例“安倍”获得的“③所得控除の額の合計額”减免金额为318万円。

●示例“安倍”获得的“③所得控除の額の合計額”减免金额为318万円。

④【源泉徴収税額】就是我们最关心的到底被“压榨”了多少税!

源泉徴収税額=(②ー③)×税率ー控除額

“税率”对照表(根据②ー③的金额,找到自己的税率档次):

| 年課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195~330万円以下 | 10% | 97,500円 |

| 330~695万円以下 | 20% | 427,500円 |

| 695~900万円以下 | 23% | 636,000円 |

●示例“安倍”②ー③后,对应的个税档为5%

他的个税“源泉徴収税額”即为:(484万-318万)×5%-0円=8.3万円。

他的个税“源泉徴収税額”即为:(484万-318万)×5%-0円=8.3万円。

而图例中④【源泉徴収税額】的金额为84,700円,这是因为自2013年起,个税中还增加了2.1%的“东日本大地震復興特別所得税”。这场地震的损失,是需要我们纳税人共同负担的。

●个税重新计算:8.3万円+(8.3万円×2.1%)=84,743円,取整后结果为84,700円。这就是“安倍”一年需要支付的个税金额。可见,“源泉徴収票”第一排的数据,是必须搞懂的重要数据。

在我们的工资单中,也会列出每月支付的个税金额,但一年累计下来与“源泉徴収票”中的个税金额是对不上的。这是因为每月工资单中扣除的个税只是一个预征金额,只有到一年的最后一个月,年收入才能确定下来,公司通过“年末調整”,对预扣的税金重新计算后,在12月的工资中进行多退少补的财务处理。所以一年实际缴纳的个税金额,应以“源泉徴収票”中的金额为准!

看不懂的数据:隐藏避税技巧

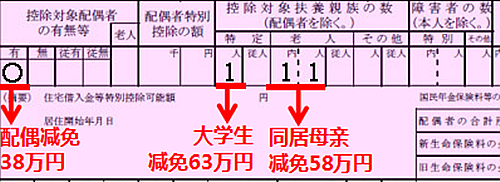

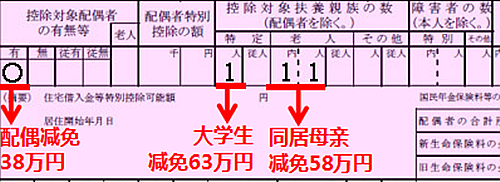

紫色框的数据是税负减免金额“所得控除”的明细,示例安倍的③【所得控除の額の合計額】为318万円,我们来看一下都包含哪些减免项目。

1)抚养亲属

年收入不超过103万円的亲属,都可以申请“扶養親族”。抚养亲属的年龄不同,可获得的减免额度也不同,范围从38~63万円不等。具体可以复习一下在日华人的特别减免福利“扶養控除”。

●示例安倍共计抚养亲属3人(妻子/19岁孩子/70岁老母),减免合计:159万円(38+63+58)

注1:在源泉徴収票中,只会标明“扶養親族”的人数,不会列出减免的金额。

注2:“老人”一栏,右侧代表抚养人数,左侧代表同居人数。如果是非同居情况,则为“0”。

| 区分 | 亲属年龄 | 控除减免額 | |

| 一般扶養親族 | 16岁以上 | 38万円 | |

| 特定扶養親族 | 19岁~22岁 | 63万円 | |

| 一般扶養親族 | 23岁~69岁 | 38万円 | |

| 老人扶養親族 | 70岁以上老人 | ・非共同生活 | 48万円 |

| ・共同生活 | 58万円 | ||

经常有人问我,向公司申请了“扶養控除”,但如何知道公司是否为自己减税,是否反应在到手工资中?——如果你理解了“源泉徴収票”,在“控除対象扶養親族”一栏中,确认抚养人数即可。假如无任何记录,就说明公司并未受理你的申请,并未按你的申请计算工资。不过没关系,留好所有相关资料,次年自己去报税,通过“確定申告”,多扣的税都可以要回来!

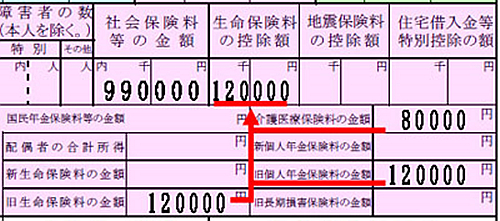

2)保険料

【社会保険料等の金額】就是每月支付社保金额的合计。在每月工资单中「健康保険料」「介護保険料」「厚生年金保険料」「雇用保険料」是单列出明细的,但在“源泉徴収票”中,只有合计金额。●示例安倍的社保合计为99万円。

【生命保険料の控除額】是针对购买“商业寿险”,而设置的减免额度,根据支付的年保险金额,对应相应的减免额度,但上限为12万円。示例的年保险额为3个数字之和32万円(8万円+12万円+12万円),远远超过了最高减免额12万円,所以安倍的“生命保険料の控除額”为12万円。

至此,我们把所有减免金额合计后,得到结果为:270万円

配偶者控除 38万+特定扶養 63万+同居老親 58万+社会保険料控除 99万+生命保険料控除 12万

但示例安倍的“所得控除の額の合計額”为318万円,还差48万円——这个差额又是哪里来的呢?复习一下所得税的14个减免项:还有一个针对所有纳税人的“基礎控除”48万円,虽然这一项没有单列在“源泉徴収票”中,但已经包含在“所得控除”的合计金额318万円当中了。也就是说,即便是没有任何“所得控除”的职场新人,在“所得控除の額の合計額”这一栏中,也至少会有48万円的减免额度。

快速计算到手工资

①支払金額(税前工资);②源泉徴収税額(所得税金额);③社会保険料(社保金额);

①支払金額(税前工资);②源泉徴収税額(所得税金额);③社会保険料(社保金额);我们最关心的到手工资在“源泉徴収票”中是没有的,通过以上3个数据,可以自己简单计算一下:

到手工资=税前工资—所得税金额—社保金额—住民税金额

“源泉徴収票”是所得税的完税证明,因此“住民税”金额在“源泉徴収票”中也是没有的。在每月工资单明细中,可以查询自己每月住民税的金额。例如,示例安倍的住民税为17,300円/月,那么他一年的住民税为17,300円×12个月=207,600円。

安倍的税前工资660万,社保金额99万,所得税8.47万,住民税20.76万,因此他的到手工资为:

660万—99万—8.47万—20.76万=531.7万円

如果不要求准确的金额,只要记住一个数22%,即可快速估算到手工资=税前工资×(1-22%):

例如,安倍的税前工资660万,估值到手工资为:660万×(1-22%)=514.8万円

多说一句,记住另外一个数14%,即可快速估算社保金额=税前工资×14%

例如,安倍的税前工资660万,估值社保金额为:660万×14%=92.4万円

记住这两个快速估值吧——社保负担率14%,总负担率22%。

1)个人社保=税前工资×14%

2)到手工资=税前工资×(1-22%)

2018年“到手工资”速查表(不考虑其他减税因素):

|

税前年収

|

到手年收

|

所得税

|

住民税

|

社保

|

税负担率

|

社保负担率

|

总负担率

|

|

200万

|

162万

|

2.8万

|

6.2万

|

29.4万

|

5%

|

15%

|

19%

|

|

300万

|

238万

|

5.6万

|

11.7万

|

44.9万

|

6%

|

15%

|

21%

|

|

400万

|

315万

|

8.6万

|

17.7万

|

58.7万

|

7%

|

15%

|

21%

|

|

500万

|

390万

|

14.3万

|

24.5万

|

70.9万

|

8%

|

14%

|

22%

|

|

600万

|

462万

|

20.8万

|

30.9万

|

86.4万

|

9%

|

14%

|

23%

|

|

700万

|

528万

|

31.9万

|

37.8万

|

101.9万

|

10%

|

15%

|

25%

|

|

800万

|

595万

|

48.5万

|

45.9万

|

110.9万

|

12%

|

14%

|

26%

|

|

900万

|

664万

|

65.9万

|

54.4万

|

115.3万

|

13%

|

13%

|

26%

|

|

1000万

|

733万

|

83.3万

|

62.9万

|

120.4万

|

15%

|

12%

|

27%

|

写在最后

“源泉徴収票”是公司出具的“完税证明”,更是工薪族重要的报税证明。假如“年末调整”有公司不能报的、报错的、遗漏的税项,就只能自己去“確定申告”。“源泉徴収票”正是报税所需的重要资料之一。因此无论个人是否需要“確定申告”,保留好每年“源泉徴収票和給与明細”都是必要的好习惯!

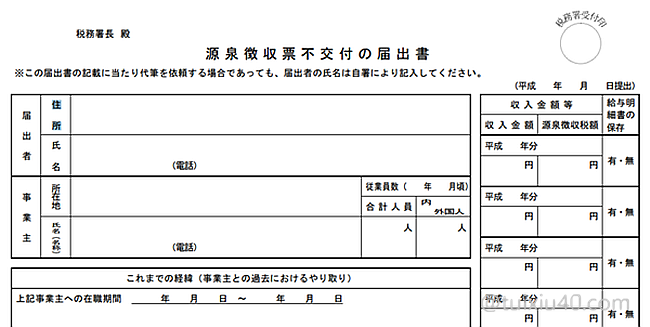

离职时,向公司确认“源泉徴収票”的交付时间,十分重要!未收到的,需要及时与原公司交涉,这也是雇主应尽的义务。假如出现不配合的情况,就要警告对方——税務署に届けを出しますよ。

对付不守规则的无良公司,最后的手段就是带好工资单,去就近的税务署,填写“源泉徴収票不交付の届出書”,通过税务署去交涉。总之,不管是什么原因,个人没有“源泉徴収票”是不能“確定申告”的。

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

感谢分享这样详细的内容,参考一下。

我是去年12月份入职的,工资是今年1月份发(工资是当月发上月的)。公司1月份发源泉徴収票的时候没有我的。我咨询了下,说确实没有(合理吗?),我现在要做个人确定申告(因为有杂收入),那平成30年12月份的那一个月的工资要申报吗?需要向公司要平成30年的源泉徴収票吗?谢谢博主:)

年收是按“发生制原则”计算的,12月份入职也应该有源泉徴収票。也许是因为关账时间的原因,你没能赶上公司的“年末调整”。不过没关系的,去年12月的工资将计入到今年的收入中,不会造成漏交税的。因此你申报去年收入时,忽略这部分收入即可。

房租可以抵扣税款吗?

不能。请参考个税的14个减税项。

你好。我想问下2020年末调整是变严格了吗?必须需要汇款证明才能算抚养人吗。如果是世带人的配偶者汇款给世带主的爸妈可以吗?

“汇款证明”之前就是需要的。另外扶养范围是很大的,配偶父母也一样可以扶养。

为什么要搞年末来调整?每个月发工资的时候扣掉不就行了?

所得税是根据年收入征收的,不到年底公司也不知道每个员工的具体年收。因此企业只能每月预先多征收一点,年底再根据实际年收退税。同样,员工不到年底也不法确定自己有哪些减税项。你看,“年末调整”这个词是不是非常准确和生动?它是企业与员工对税负的互相“调整”。

謝謝你的文章! 有個問題想問一下…我直至2020年6月都是全職(A公司), 但是9月起在一家新公司(B公司)兼職 (之前的舊公司還是有幫他們小兼職一下)。B公司一直收我三分之一的薪水作”所得稅”, 但是我看A公司都只是收3-5%上下(我在B公司的收入較高)… 我問B公司, 但是他們說, 我拿源泉徴収票去確定申告就好了。這是正常的嗎…?另外請問副業會令稅金漲嗎? (比方說, 甲君只有一份正業, 年收600萬, 跟乙君有兩份兼職, 一份年收450萬, 一份年收150萬…他們繳的稅是否一樣呢?或是同時有3, 4份工作的話又如何呢?)感謝!

1)是的,公司对工资有三种征税方式——甲乙丙。其中乙是不需要公司年末调整报税的兼职人员,它的税率比较高。你查一下B公司的“源泉徴収票”,在“乙欄”应该有〇标识。不过没关系,公司扣的都是“预扣税”,通过“確定申告”都能退回来的。

2)个人税与公司数无关,1家公司600万与3家公司600万的税是一样的。无论这些公司怎么扣税,“確定申告”是合算全部收入和你已经缴纳的税金之后多退少补的,所以不用担心被多扣税。打两份工的报税方法可以参考这里。