23年6月24日更新:【IPO新政】为抑制IPO发行价波动过大,23年6月26日起日证新股上市当天“成行”下单不可。“初値”交易对策——按买卖上下限值“指値”下单即可。1)卖单:按发行价1/4“指値”下单;2)买单:按发行价4倍“指値”下单。

小武,我刚来日本的时候,喜欢买点日本的刮刮乐开心。它最吸引我的就是“即刮开奖,当场兑现”!“刮刮乐”受欢迎其实是利用了我们的弱点:追求“即时回馈”的天性。它通过刮奖带来短暂的快感,通过必中200円的奖励机制,吸引人们乐此不疲的沉迷于其中。

小武,我刚来日本的时候,喜欢买点日本的刮刮乐开心。它最吸引我的就是“即刮开奖,当场兑现”!“刮刮乐”受欢迎其实是利用了我们的弱点:追求“即时回馈”的天性。它通过刮奖带来短暂的快感,通过必中200円的奖励机制,吸引人们乐此不疲的沉迷于其中。

在投资的世界里,人们同样追求“即时回馈”。大多数人宁愿追涨杀跌,也不愿坚持风险更低的“基金定投”,也是因为“定投”是一个漫长而没有“即时奖励”的不确定过程,它不快乐,相反很煎熬。然而真正的投资者不是在赚“快钱”,他们认为投资要慢,追求快的反而离目标更远。他们的投资方法很简单:做出正确的投资决定,剩下的事情就交给时间。

真正的投资者都有一个特征:非凡的耐心!耐心比聪明的头脑更重要,耐心本身就是一种智慧,这种智慧来源于对投资的深刻理解和对时间的绝对信任。通过运用概率思维,找到当下胜率最高的投资对象,然后耐心的等待时间玫瑰静静的绽放!总之,你信任时间,时间就一定会回馈你财富!

小武,不懂投资,就刻意磨练你的“耐心”吧!“打新股”就是打磨自己“投资耐心”的极好方式。它的风险极低,且无需复杂的投资技巧,也无需分析企业财报,需要的只是你的“耐心”。请相信,你愿为它付出时间,它就一定回报你财富!

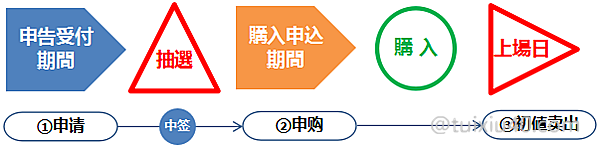

IPO,即新股发行。投资IPO也称“打新股”,即投资者在新股上市前,以抽签的方式参与新股的申购。如果中签,即可按发行价买到还未发行的新股。“打新股”的目的就是为了获得新股上市后,市场价与发行价之间的价差!

・发行价“公開価格”:由上市公司与发行承销券商共同商定,通常设定的价格较低;

・市场价“初値”:由投资者以竞价方式共同决定,通常会超过,甚至几倍超过发行价。

1)2017年IPO胜率

|

市场

|

新股件数

|

胜率

|

胜股数

|

败股数

|

初值腾落率

|

|

東証1部

|

11件

|

55%

|

6件

|

5件

|

12.5%

|

|

東証2部

|

8件

|

75%

|

6件

|

2件

|

22.5%

|

|

JASDAQ

|

19件

|

100%

|

19件

|

0件

|

126.2%

|

|

マザーズ

|

49件

|

98%

|

48件

|

1件

|

145.7%

|

|

名証

|

1件

|

100%

|

1件

|

0件

|

53.8%

|

|

札証

|

2件

|

100%

|

2件

|

0件

|

102.8%

|

|

東証REIT

|

2件

|

100%

|

2件

|

0件

|

3.4%

|

|

インフラファンド

|

2件

|

0%

|

0件

|

2件

|

-4.5%

|

|

总计

|

94件

|

89%

|

84件

|

10件

|

57.8%

|

2017年新上市94家企业,其中IPO发行集中在JASDAQ和マザーズ市场,胜率达到惊人的98%以上!相比主板市场的東証1和東証2,因上市募集资金体量过大,人气相对差一些。即便如此,2017年IPO整体平均胜率也达到了89%!

2)2017年IPO获利

|

市场

|

胜率

|

平均获利

|

最高获利

|

最低获利

|

|

東証1部

|

55%

|

20,773円

|

120,000円

|

-28,500円

|

|

東証2部

|

75%

|

27,050円

|

108,000円

|

-10,000円

|

|

JASDAQ

|

100%

|

270,973円

|

1,140,000円

|

5,000円

|

|

マザーズ

|

98%

|

269,684円

|

956,000円

|

-3,000円

|

|

名証

|

100%

|

70,000円

|

70,000円

|

70,000円

|

|

札証

|

100%

|

159,850円

|

173,200円

|

146,500円

|

|

東証REIT

|

100%

|

8,000円

|

14,000円

|

2,000円

|

|

インフラファンド

|

0%

|

-4,400円

|

-3,800円

|

-5,000円

|

※IPO获利金额:“公開価格”与“初值”的差额。

・2017年新股冠军:トレードワークス,发行价为2,200円/股,上市初值为13,600円,上涨518%,1手100股获利114万円!(13,600-2,200)×100股

・2017年破发冠军:西本WishH,发行价为4,750円/股,上市初值为4,465円,损失28,500円!(4,750-4,465)×100股

可见,IPO最高获利可达百万円以上,平均获利也有20万円。与之相比,即使破发损失也不过几万円,可算是“下有封底,上不见顶”的好投资!

3)历年IPO胜率

|

年份

|

新股件数

|

胜败数

|

胜率

|

|

2016年

|

83件

|

67胜13负1平

|

81%

|

|

2015年

|

92件

|

82胜8负2平

|

89%

|

|

2014年

|

83件

|

65胜15负3平

|

78%

|

|

2013年

|

60件

|

56胜3负1平

|

93%

|

|

2012年

|

50件

|

39胜11负0平

|

78%

|

|

2011年

|

36件

|

19胜14负3平

|

52%

|

|

2010年

|

22件

|

10胜9负3平

|

45%

|

|

2009年

|

19件

|

13胜4负2平

|

68%

|

|

2008年

|

52件

|

20胜29负3平

|

38%

|

|

2007年

|

121件

|

89胜29负3平

|

73%

|

再看看IPO近10年的成绩:除了2008~2011年受次贷危机影响,IPO胜率徘徊在50%左右以外,其他年份胜率基本都保持在80%左右,近年更是在安倍经济的刺激下,接近了90%!

提高中签率

几乎稳赚不赔的IPO,简直就是免费的“福利彩票”,当然盯它的人也很多。这也是打新股最难的:中签率极低!至于有多低?勤勤恳恳参与申购一年也抽不中的大有人在。多数人就在中途放弃了,因为熬人的IPO不能为我们带来“即时回馈”,很容易耗尽我们的耐心。。。

所以我特意在开篇强调:投资中最重要的是“耐心”,如果你眼中只盯着IPO中签,那一定走不远的,一次次的落选就是一次次的打击。如果你把IPO当作修行,那它就是那支时间的玫瑰,等待为信任时间的人绽放。

如果你心里还是在打鼓,那我就给你点信心,参考我的中签成绩吧,我并没有特别勤奋的打每一支新股,参与所有的券商申购,但每年都有中签,2017年更是创纪录的中了3签!我想除了财运爆棚以外,以下的一些技巧也提高了我的中签率:

1)“主承销券商”必打

新股发行通常是由好几家券商共同承销的,但只有1家主承销券商“主幹事証券”,其他券商都是“打酱油”的。主承销券商既是财务顾问,又是上市的推荐人,它能获得近80%的新股配额。例如新股发行1万股,主承销券商就能拿走8000股,剩下2000股再由其他券商瓜分。可见,打“主幹事証券”是重中之重,它有中签率的80%!

2)“免资金券商”必打

打新股除了要管理你的“耐心”,还要占用你的资金。因为大多数券商要求有足够的申购资金才有抽签的权利。例如新股A每股预计发行价5000円,则申购1手100股需要资金50万円。但还是有个别券商,例如:野村岡三オンラインむさしHS,这4家券商无需资金,申请即可获得抽签权利!当然一旦中签,还是需要申购资金的,别想歪了:)动动手就能参与抽签,当然竞争的人也多,相应的中签率就更低了,所谓有利就有弊嘛。

3)“SBI证券IPO积分”必拿

SBI证券的抽签机制有点特别,新股配额的30%是专门留给使用了IPO积分申购的用户,这30%的配额不再抽签,而是按下注IPO积分的多少,由大到小顺次中签!累计IPO积分也很容易,申购落选1次即可累积1分。

可惜SBI没有公开中签者的积分排名数据,根据网上中签用户的信息,不同人气的新股大致需要积分:S级:300分;A级:200分;B级:100分;C级:50分;

以A级新股平均获利20万円计算,每个SBI积分的价值就是1000円!累计200分大致需要3年,也就是说3年内必可中签1次。有了这盏明灯,我们漫长的IPO申购道路是不是就有了路标?SBI积分为我们打新股提供了最好的“即时奖励”机制,有了它,一次次的落选不再是打击而是希望!

4)让抽签机会更有效

增加抽签机会对于提高中签率至关重要,但有效的抽签机会更重要。以下示例那个机率更大?

①在主券商,申购2手;

②在2个券商,各申购1手;

③在主券商,和家人各申购1手;

同样申购2手新股,机率排序:③>②>①

“主券商+多人账户”,即按人头增加在主券商的抽签机会,是提高中签率的最有效手段!与家人准备好所有主券商的账户,保持好随时就能申购的姿势吧。当然如果资金充沛又不怕麻烦的,除了主券商以外,连同其他从券商一起申购,中签的几率更大!

IPO中签率=【主券商】×【申购人数】×【申购次数】×【从券商数】×【申购数】

主承销券商

IPO主承销券商排名(2014年〜2017年)

|

排名

|

券商

|

主承销

|

承销

|

开户数

|

未成年

|

抽签资金

|

|

1

|

野村

|

107件

|

178件

|

533万

|

×

|

无

|

|

2

|

大和

|

70件

|

172件

|

335万

|

●

|

要

|

|

3

|

SMBC日興

|

64件

|

282件

|

346万

|

×

|

|

|

4

|

みずほ

|

58件

|

254件

|

128万

|

×

|

|

|

5

|

34件

|

304件

|

514万

|

●

|

||

|

6

|

三菱UFJモルガン

|

18件

|

109件

|

130万

|

×

|

|

|

7

|

東海東京

|

16件

|

76件

|

34万

|

×

|

|

|

8

|

岡三

|

10件

|

138件

|

50万

|

×

|

|

|

9

|

東洋

|

2件

|

66件

|

19万

|

×

|

|

|

10

|

HS

|

2件

|

37件

|

10万

|

×

|

无

|

|

11

|

Monex

|

1件

|

179件

|

184万

|

●

|

要

|

|

ー

|

岡三オンライン

|

ー

|

49件

|

7万

|

●

|

无

|

|

ー

|

ー

|

45件

|

109万

|

●

|

||

|

ー

|

いちよし

|

ー

|

37件

|

16万

|

×

|

|

|

ー

|

むさし

|

ー

|

35件

|

~10万

|

×

|

|

|

ー

|

0件

|

36件

|

42万

|

×

|

要 |

1)前5名是目前IPO主承销能力最强的5家券商,是打新股必备的证券账户;

2)岡三、ムサシ、HS、松井、いちよし证券虽然IPO能力不强,但无需抽奖定金,也是必备账户;

3)SBI、岡三オンラン、松井和大和证券支持“未成年人”账户申购IPO,有小孩的不要错过;

4)开户数不足100万的券商,相对申购竞争就小,往往会有意外的收获;

5)SBI承销IPO数量是各家中最多的。紧盯着它申购,3年累计200分完全不是问题。与孩子账户一同申购,管理资金和累计积分效率更高!

申购的流程

|

IPO申购流程

|

时间

|

说明

|

|

【1】新股上市公告

|

上市前1个月

|

有足够的时间调查上市公司信息和财报

|

|

【2】确定建议发行价

|

BB前1天

|

上市公司与主承销商协商的发行价格

|

|

【3】申购期BB(为期7日)

|

上市前半个月

|

投资人根据建议价决定自己希望的金额,最高不得超过建议价

|

|

【4】转入资金

|

申购期内

|

针对需要抽签资金的证券公司

|

|

【5】抽签&确定发行价

|

BB后1天

|

最终的发行价由申购投资人共同决定,最高为建议价

|

|

【6】购买申请

|

中签后

|

无需抽签资金的券商,此时需要转入申购资金

|

|

【7】以“初値”卖出

|

上市日

|

开市前设定卖出订单(成行売り)

|

各个券商申购流程对比:

|

券商

|

申购BB

|

资金冻结

|

抽签

|

购买申请

|

|

野村

|

申1

|

ー

|

ー

|

申2|金

|

|

大和

|

申1|金

|

ー

|

金

|

申2|金

|

|

SMBC日興

|

申1|金

|

●

|

金

|

申2|金

|

|

みずほ

|

申1|金

|

ー

|

金

|

申2|金

|

|

SBI

|

申1|金

|

ー

|

金

|

申2|金

|

|

三菱UFJモルガン

|

申1|金

|

ー

|

金

|

申2|金

|

|

東海東京

|

申1|金

|

ー

|

金

|

申2|金

|

|

岡三

|

申1|金

|

ー

|

金

|

申2|金

|

|

東洋

|

申1|金

|

●

|

金

|

申2|金

|

|

HS

|

申1

|

ー

|

ー

|

申2|金

|

|

Monex

|

申1|金

|

●

|

金

|

申2|金

|

|

岡三オンライン

|

申1

|

ー

|

ー

|

申2|金

|

|

むさし

|

申1

|

ー

|

ー

|

申2|金

|

申1:抽签前的申购;申2:中签后的申购;金:所需申购资金;冻结:BB期间资金不可转移

可见,IPO至少需要申请2次:抽签前的“申请”和中签后的“申购”。在不同账户之间,要能做到按时申购不同的新股,这对于时间管理能力要求不小。

可见,IPO至少需要申请2次:抽签前的“申请”和中签后的“申购”。在不同账户之间,要能做到按时申购不同的新股,这对于时间管理能力要求不小。

资金的管理

|

申购金额

|

~10万円

|

~30万円

|

~50万円

|

~70万円

|

|

2014年

|

14

|

51

|

10

|

2

|

|

2015年

|

12

|

70

|

10

|

5

|

|

2016年

|

13

|

58

|

10

|

2

|

|

2017年

|

12

|

70

|

8

|

1

|

|

合计

|

51

|

249

|

38

|

10

|

根据过去4年数据,申购金额主要集中在30万円以下,50万円资金就可以覆盖绝大多数的新股了。

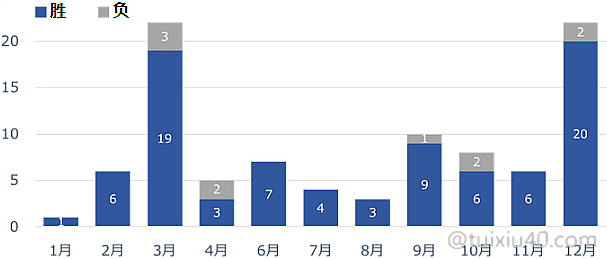

50万円资金只能满足申购的基本要求,因为新股上市的节奏真的很糟糕!根据图示2017年月份统计可见,新股上市主要集中在3月和12月,而且往往扎堆在同一天上市。旺季里5、6支新股在同一天上市是很常见的。

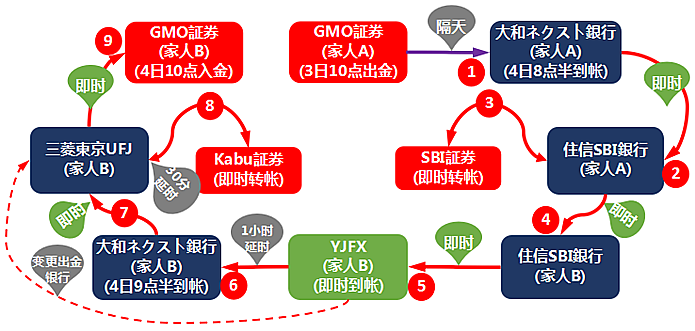

为了提高中签率,需要多账户同时申购;为了不漏过任何机会,需要多个新股同时打。当然充沛的资金支持是必不可少的,但资金对于每一个人总是有限的。事实上,我也只拿出100万円打新股,受资金限制,我的打新次数并不多,旺季时我只能忍痛割爱。

即便如此,我每年还是能打中“本垒”,这得益于资金的使用效率。通过构建自己的“金融高速网”,提高调拨资金效率是唯一可以努力的!否则再多的资金还是不够的。

即便如此,我每年还是能打中“本垒”,这得益于资金的使用效率。通过构建自己的“金融高速网”,提高调拨资金效率是唯一可以努力的!否则再多的资金还是不够的。

打新股总结

1)耐心比智慧更重要,“打新股”就是打磨自己“投资耐心”的极好方式。

2)高回报、低风险。一旦中签,80%以上赢钱概率!获利可超百万,破发最大不过几万;

3)参与IPO申购抽签,即便落选,申购资金不会有任何损失,可以反复参与;

4)无需分析企业财报,无需研究复杂的曲线图,适合投资新手参与;

5)担心破发的,可以集中申购在JASDAQ和マザーズ市场上市新股,胜率几乎100%!

6)获利交易简单,只需在新股上市日开市前,设定“成行売り”卖出订单即可;

7)“中签率低”极为考验人性。利用SBI积分,建立“即时奖励”机制,将落选的打击变为希望!

8)资金总是不够的,唯有通过构建“金融高速网”,提高调拨资金效率;

9)IPO中签率=【主券商】×【申购人数】×【申购次数】×【从券商数】×【申购数】

10)好的投资,需要好的战术配合:

①主承销券商必打;②免资金券商必打;③SBI证券积分必拿;④让抽签机会更有效

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

很遗憾,不可以哦。日本打新股仅限在日本居住、并且有长期签证的外国人。

小武爸爸,您好!去年看了您的推荐开始勤勤恳恳申请IPO,第一次抽中IPO 4432,评级是D3,评价不太好,犹豫要不要申购。能否听听您的高见?盼复!

恭喜你中签!D级确实亏钱概率要大一些,C5以下我是不打的。但假如你是第一次中签,也可以用它来练练手,体验一下流程。反正它盈亏都不会太多。

谢谢分享!日本还挺好的,同一个人可以通过不同的券商同时申请,国内同一个人无论有多少券商账户,都是只能同个一个申请

是啊,别浪费这个好福利。打新股没门槛,只考验耐心。

前辈好,之前在日本实习在留过一段时间,有个横滨银行的账户(很多年前了),现在在留卡早已过期了,银行账户好像还可以用,可以用这个账户去申请券商吗?

不行哦,申请日本证券账户需要居住在日本并有长期签证。

小武爸你好,新年快乐!很感谢你的这些分享,从你这里学习到了很多!

有一些问题想请教一下,方便的话可以解答一下吗?谢谢!

我去年在乐天证券上申请了 nisa 用来做定投,后面又开始入门 IPO 投新,发现 SBI 可以支持 nisa,所以想要把 nisa 从乐天转到 SBI 上,但是查了一堆资料我还是没能确认一下问题。

1. 因为我今年 1 月在乐天上已经有了定投的计划订单,尝试过取消,最快也只能从下个月开始才能取消。如果我现在申请转换平台的话,是不是 SBI 那边明年才能生效,是的话申请之后乐天这边的 nisa 还能用吗?我应该在什么样的节点开始申请更换平台比较好?申请之后乐天上的定投是否都需要清仓?非定投的订单是不是可以保留?

2. 乐天上的定投只能设定每月一次,我希望可以更改成每日一次再加上不定时的根据情况补仓,请问知道应该怎么设定吗?

问题太多不知道描述得足够清晰不,提前谢谢小武爸!!祝你家全家身体健康,万事如意。谢谢!

・切换券商需要满足2个条件:1)原券商资产清仓;2)当年无nisa投资。根据你的情况,明年才能换平台(最快10月开始申请)。换平台后,乐天nisa就不能用了。其实这两家的功能、服务都差不多,切换的意义好像不大,请慎重考虑。

・假如希望每日定投,那么就需要为每天设定一个订单(即31个订单,不足31天的月份会有重单)。至于不定时的追投,因为没有规则、就需要手动下单了。

谢谢小武爸的回复,关于切换券商的考虑是感觉 SBI 对 IPO 投新股的支持更多一点,所以考虑切换,我会慎重考虑的,谢谢!